俄乌冲突正在给全球政治和经济带来不同程度的影响。冲突中心的欧洲地区与中国有着密切的贸易往来,中欧贸易连年增长。在家用空调方面,俄罗斯、乌克兰既是重要的出口市场,也是重要的原材料产地,持续的紧张局势正在给空调产业带来多重考验。

01上游供应受阻出口均价持续攀升

近两年来大宗商品持续上涨正在给制造业带来巨大的成本压力,俄乌冲突之下进一步加剧了供应的紧张局面。

铜:俄罗斯是全球第五大产铜国以及第三大出口国,俄乌冲突爆发,造成了成本进一步上涨以及打击欧洲当地铜企的开工积极性,海外供货持续偏紧,铜价易涨难跌。

锌锭:据相关统计,目前欧洲冶炼产能在240万吨左右。随着俄乌冲突升级,北溪2号天然气管道工程受制裁无法投入使用,欧洲能源成本居高难下,欧洲锌冶炼厂生产亏损情况或将持续,打压欧洲锌锭产出。

铝:欧洲能源成本上涨、炼厂减产推高了电解铝价格。而俄罗斯具备丰富的铝矿资源,铝矿和电解铝产量分别占到全球的5.5%和6%,如果欧美对俄罗斯制裁扩大到俄罗斯铝业,2018年因美国制裁俄铝导致伦铝飙升的场景将会再现。

钢铁:乌克兰是世界上最大的铁矿石和钢铁生产国之一,钢铁约占欧洲进口量的十分之一。数据显示,2021年乌克兰粗钢产量2140万吨,同比增长3.6%;生铁产量2120万吨,同比增长3.6%;轧钢产量1910万吨,同比增长3.5%;钢管产量98万吨,同比下降15%。俄乌冲突爆发造成钢厂出货量中断,将使钢铁价格创下纪录后保持高位。

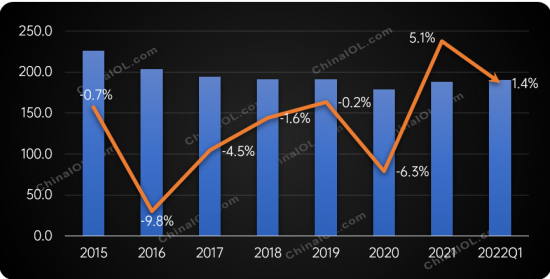

作为空调行业的主要供应上游,铜、铝、钢的供应受阻将直接影响生产成本,企业为保证利润空间,会通过提价有效转移生产成本。产业在线监测数据显示,家用空调产品2022年一季度的出口均价已达191.0美元,在2021年的增速高位持续上涨,其中,3月份的出口均价高达197.1美元。

2015-2022年中国空调出口均价走势(美元)

2015-2022年中国空调出口均价走势(美元)与此同时,上游原材料价格上涨的压力也会推动行业积极开展空调产品的技术研究,各企业纷纷展开技术攻关,在提升产业链安全性的同时降低成本。

02对欧出口短期收缩长期影响有限

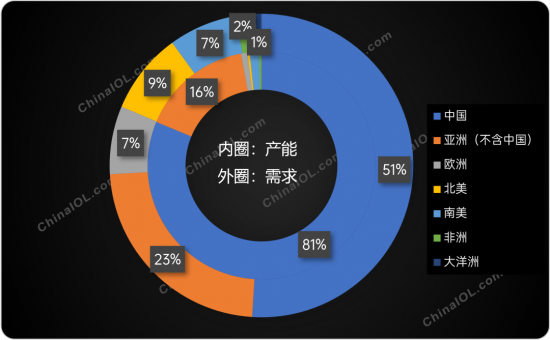

产业在线监测数据显示,全球家用空调行业产能规模逐年上涨,2021年约为2.5亿台,创历史新高。中国空调的产业优势和庞大市场也奠定了亚洲地区在全球空调的主导地位,中国已成为全球空调最大生产基地,拥有最完整的空调产业链体系,在压缩机、电机以及阀件等核心配件方面拥有超强的供应能力,强大产能的释放是空调出口市场的有力支撑。

2021年全球细分洲别家用空调产需规模对比

2021年全球细分洲别家用空调产需规模对比2019-2021年欧洲地区对家用空调的需求量不断加大,产业在线监测数据显示,2021年家用空调欧洲市场出口量为1248.9万台,出口额为22.7亿美元,量额同比2020年增长超二成。连续两年的高速增长,除了出口地区气温攀升刺激需求外,还与疫情爆发后居家需求暴增以及各地陆续推出消费激励政策有关。

但在俄乌冲突影响下,2022年有所收紧,2022年一季度家用空调欧洲市场出口量为408.2万台,同比下滑10.0%,占总出口量的比重由19.2%下滑至18.3%;出口额为7.2亿美元,同比下滑5.7%,占总出口额的比重由18.6%下滑至17.0%。

2019-2021年中国家用空调出口欧洲占比走势

2019-2021年中国家用空调出口欧洲占比走势俄罗斯、乌克兰是欧洲地区的重要市场,其中,俄罗斯是全球第二、欧洲第一的出口国,地位举足轻重。产业在线数据显示:2022年一季度中国空调对俄罗斯市场出口量为153.8万台,同比增长14.8%。增速虽稳,但未达预期,如果没有俄乌冲突,俄罗斯市场应该表现更好,因为受2021年高温影响,当地家用空调库存所剩不多,2022年急需补充库存,但在多国对俄经济制裁下,俄国股市暴跌,货币大幅贬值,购买力有所下降。

2022年一季度中国空调对乌克兰市场的出口量为17.9万台,同比下滑22.5%。风暴中心的乌克兰,经济停滞,市场萧条,购买力告急。在战争之下,人民流离失所,大量涌向周边地区,因此也有部分需求转移至周边国家,如波兰、罗马尼亚、匈牙利等国的市场需求在短期内大幅上涨。

总之,从当前来看,俄乌局势引起的政治动荡、经济萧条、汇率变动、上游原材料价格上涨以及贸易受挫等正在不断显现,不过俄罗斯市场订单预计依然会维持正向增长,乌克兰则是将在冲突结束后迎来调整。从长期来看,俄乌局势对整体中国空调出口市场的大方向影响有限。

空调家用空调俄罗斯欧洲美元